Ataque de Irán a Israel: las claves del impacto en el mercado petrolero

En la semana previa al ataque del sábado los precios del petróleo comenzaron a subir, cuando ya se esperaba una represalia iraní.

El primer ataque directo de Irán a territorio de Israel, genera incertidumbre en el mercado del petróleo por tratarse de acontecimiento peligroso y sin precedentes en una región ya de por sí volátil, que concentra las mayores reservas de crudo del mundo.

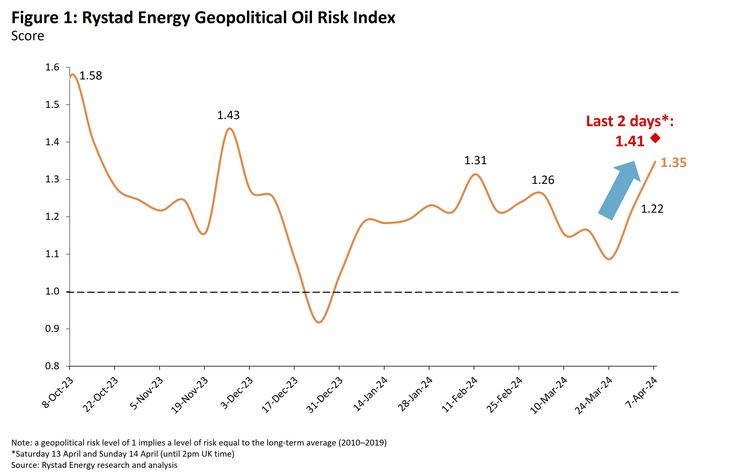

Según indica un análisis de Jorge León, vicepresidente de la consultora Rystan Energy, en la semana previa al ataque del sábado los precios del petróleo comenzaron a subir, cuando ya se esperaba una represalia iraní por el ataque a su consulado en Damasco, adjudicado a Israel.

El Brent al contado creció a 92 dólares por barril, mientras que los futuros del próximo mes cerraron a 90,5 dólares por barril el viernes. El "valor razonable" calculado por Rystad Energy para el Brent para el mes de abril basándose únicamente en los fundamentos de la oferta y la demanda, es de alrededor de 84 dólares por barril. Eso significa que el aumento del 10% que vimos la semana pasada puede atribuirse casi por completo al conflicto en curso.

¿Cuánto escalará el conflicto entre Irán e Israel?

León se pregunta si "es el comienzo de una guerra directa entre Israel e Irán y sus aliados, o fue el ataque de Irán una represalia calibrada y bien telegrafiada. Las implicaciones para los mercados petroleros serían muy significativas".

La Misión Permanente de la República Islámica de Irán ante la ONU declaró que "el asunto puede considerarse concluido", y que no tiene más planes de agresión pero que se mantiene dispuesta a responder a cualquier contraataque israelí.

Como antecedente, el analista de Rystad menciona los acontecimientos del 8 de enero de 2020, cuando Irán lanzó misiles contra dos bases militares iraquíes que albergaban tropas estadounidenses en represalia por el ataque con drones estadounidenses de principios de ese mes que mató a Qasem Soleimani, un general de división del IRGC.

Esa represalia iraní se destacó por ser un ataque directo y abierto a bases militares estadounidenses, aunque no provocó víctimas mortales en Estados Unidos. A pesar de los temores iniciales de una mayor escalada, las tensiones disminuyeron en las semanas siguientes.

"La naturaleza simbólica de los recientes ataques no tiene precedentes, pero no provocaron daños importantes, lo que permitió a ambas partes cantar en cierta medida una victoria", señala León.

El G7quiere bajar la tensión

En este contexto, se barajan múltiples escenarios. El resultado más favorable sería la reducción de las tensiones, con Estados Unidos desempeñando un papel crucial.

Ayer domingo, líderes de los países del G7 condenaron el ataque de Irán contra Israel y afirmaron que trabajarían para intentar estabilizar la situación en Oriente Próximo. El presidente de EE.UU., Joe Biden, ha advertido al primer ministro israelí, Benjamin Netanyahu, que Estados Unidos no participará en una contraofensiva contra Irán si Israel decide tomar represalias.

Según Leon, los mercados ya habían descontado parcialmente una respuesta iraní, anticipándola antes del fin de semana.

En el peor escenario, una represalia contundente por parte de Israel podría desencadenar una espiral de escalada, que podría conducir a un conflicto regional sin precedentes. En tales circunstancias, las primas geopolíticas aumentarían significativamente.

Además, una nueva ronda de sanciones estadounidenses a Irán y una aplicación más estricta podrían afectar aún más los precios del mercado, sumándose a las presiones económicas que ya están en juego.

¿Qué hará la OPEP+?

Una incógnita importante es cómo reaccionaría la OPEP+ en este escenario. El cártel tiene previsto reunirse el 2 de junio Con casi 6 millones de barriles de petróleo diarios de capacidad excedente, el grupo podría fácilmente aumentar la producción para limitar la presión al alza de los precios si el conflicto se intensifica.

El vicepresidente senior de Rystad considera la OPEP+ podría decidir incrementar el bombeo por tres razones:

- el aumento sostenido de los precios del petróleo alimentaría nuevamente la inflación en Occidente y llevaría a los bancos centrales a posponer cualquier esfuerzo de normalización monetaria, lo que llevaría a un crecimiento económico global más débil;

- el mundo actual es muy diferente al de 1973, cuando se impuso un embargo petrolero. Las alianzas geopolíticas son diferentes ahora y la OPEP no querría repetir los errores que provocaron una crisis energética global con implicaciones duraderas;

- La OPEP siempre ha enfatizado y demostrado que la organización no es una entidad política y que su papel es únicamente coordinar y unificar las políticas petroleras de sus países miembros.

Sanciones de EE.UU a Irán que podrían favorecer a Rusia

El analista Javier Blas, de Bloomberg, destaca que, si bien desde un punto de vista puramente físico, nada ha cambiado en el mundo del petróleo, el crudo de Medio Oriente está fluyendo hacia la economía global sin obstáculos, y el Estrecho de Ormuz, el cuello de botella energético más importante del mundo, sigue abierto al transporte marítimo, "sería ingenuo decir que Oriente Medio luce hoy exactamente igual que la semana pasada; muchas cosas cambiaron".

Y agrega que, de no escalar el conflicto bélico, los precios generales del petróleo no subirían, pero el riesgo se reflejará mejor a través del mercado de opciones.

"La OPEP+ mantiene el mercado ajustado. A pesar de que los precios del petróleo están muy por encima de los 80 dólares, a finales de marzo decidió prorrogar sus recortes de producción del primer trimestre al segundo trimestre. Mi expectativa es que el grupo abra los grifos en su próxima reunión", agrega Blas.

Y señala que salvo una guerra regional, el mayor riesgo para el suministro de petróleo es político. Menciona, desde que asumió en el cargo, que el presidente Joe Biden ha permitido que Irán aumente su producción de petróleo, relajando la aplicación de las sanciones estadounidenses a Teherán. "Si Biden reanuda la aplicación de las sanciones, podría restringir significativamente el mercado a menos que la OPEP+ compense el impacto. Dudo que Biden tomaría ese curso de acción en un año electoral", indica el analista.

Y agrega que si Estados Unidos sancionara a Irán se arriesgaría a hacerle un gran favor a Rusia. "Gracias a un mercado petrolero ajustado, Moscú ya está vendiendo su crudo a 75 dólares el barril, muy por encima del tope del Grupo de los Siete de 60 dólares el barril. Si Washington aplica sanciones contra Irán, podría crear espacio para que los propios barriles sancionados por Rusia ganen participación de mercado y alcancen precios aún más altos", destaca.

En esta nota

Las más leídas

Te puede interesar