Exportaciones: los descuentos al crudo neuquino volvieron a bajar

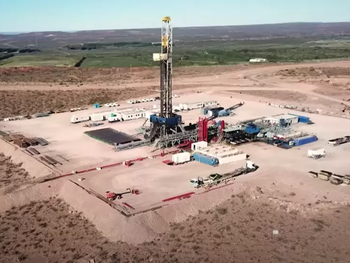

Las variables que condicionan el precio del shale neuquino para exportación. El objetivo de Neuquén es llevar más producción al mercado externo gracias al boom de Vaca Muerta.

Durante el almuerzo organizado por la seccional Comahue del Instituto Argentino del Petróleo y Gas (IAPG), en el marco de la celebración del Día del Petróleo Nacional, el gobernador Omar Gutiérrez reveló que el shale oil neuquino dejó de sufrir descuentos onerosos al ser exportado.

“Cuando empezamos a salir, teníamos descuentos de 9 dólares por barril. Querían saber si teníamos la fórmula de la Coca Cola”, dijo, y agregó que hoy el descuento “es de un dólar por barril”. Gutiérrez atribuyó la reducción de descuentos a la confianza que genera el tipo de crudo que se extrae de Vaca Muerta.

El ministro de Energía de la provincia, Alejandro Monteiro, aclaró que ese descuento “es una penalidad que te cobran quienes te compran el crudo por ser nuevo en el mercado o por no ser un proveedor habitual”. Además, talla una fórmula de ajuste de calidad y la cotización del Brent en el momento de la carga. “No se trata nunca de un precio fijo, sino que es un ajuste pactado que a veces es negativo y otras positivo, según cómo esté el mercado”, señaló.

Si bien el mecanismo de venta de crudo tiene un componente de confianza, en el fondo resulta más complejo y depende de otros factores vinculados al desempeño del commodity en el mercado spot.

El consultor Daniel Gerold, director de G&G Energy Consultants, explicó que depende de muchos factores porque el crudo es crudo y no tiene un marketing sobre su origen. Es un producto que se vende en el mundo acorde a cómo se mueve el mercado.

“Durante la pandemia sobraba el crudo y había descuentos no por calidad sino por oferta. Puede ser que haya llegado a tener descuento de 1 dólar por barril, pero en los próximos meses habría descuentos que pueden llegar a 9 dólares otra vez por esa sobreoferta. Es un tema complejo que depende de muchos factores como cierre de refinerías o exportaciones de países productores”, explicó.

El precio del petróleo está determinado por un juego de oferta y demanda global en el que cada productor o conglomerado (como la OPEP) establece precios de referencia. A partir de ello es que se compra y vende en los mercados regulados y los mercados OTC (over the counter), en donde la variación del precio de referencia determina el margen que pueden obtener los traders y brokers o compañías comercializadoras.

Los descuentos sobre cada barril comercializado dependen de la calidad del petróleo y el área geográfica de producción, que determina la seguridad de suministro así como el coste de transporte. Un precio del barril se forma además por el costo de almacenamiento, las variables macroeconómicas, factores climáticos, las dinámicas geopolíticas como la invasión rusa a Ucrania, algo que alteró el mercado de manera absoluta, sobre todo del sistema global de fletes.

El economista Nicolás Gadano agregó que “los descuentos aplicados sobre las ventas de crudo están vinculados, por un lado, al flete y seguros y, por el otro, a la calidad y la composición del crudo neuquino”. Y argregó: “Vos vas al mercado spot y en ese mercado se paga el crudo si llega y depende el tipo de crudo que necesitan las refinerías. La confianza la vas a ver en tasa de interés, riesgo país, etc. Es decir, en otras cosas”.

Un trader de crudo, que pidió mantener su nombre en reserva, explicó a +e: “Es cierto que cuando se comenzó a exportar el shale de la cuenca tenía descuentos del orden de 9 dólares, e incluso de hasta 15 dólares. Pero estábamos en medio de la pandemia. Tiene razón el gobernador, pero había una situación de mercados excedidos de volúmenes de crudo; el flete era costoso y estábamos vendiendo un crudo alejado y que además era desconocido, algo que generaba mayores descuentos”.

Mucho del trabajo de venta del shale oil de la Cuenca Neuquina en el mercado tiene que ver con “un trabajo de hormiga que llevaron adelante ExxonMobil, Vista y Tecpetrol sobre todo, que tenía clientes de Escalante. Entre todos hicieron un assay de crudo nuevo Medanito y mostraron la calidad que tenía. Una vez que lo conocieron en papel el assay, que es lo que te dice cómo rinde en refinería, hubo algunas refinerías interesadas en probarlo. Ahí los descuentos eran altos, como dijo el gobernador, pero mezclados por el desconocimiento y una situación de mercado internacional compleja”.

Si bien en agosto y septiembre los descuentos llegaron a Brent flat (+1/-1), ahora el mercado vuelve a ser malo debido a la sobreoferta derivada del parate de la refinería de Raizen (llevó de 6 a 9 los cargos disponibles) y el conflicto bélico en el este europeo. “Tenías un mercado para 5 barcos y de repente sube a 9 y siempre el precio se te escapa al marginal. El marginal era Europa, que compra Midland que tiene un flete más corto y ademas cotiza con WTI que es 2 o 3 dls mas barato que Brent, y los descuentos se fueron primero a -9, en algún momento a -13 y ahora están en -9 otra vez”.

Los traders nacionales aún siguen desarrollando clientes para el crudo tipo Medanito y consideran que la clave es tener infraestructura para cargos tipo Suezmax o Aframax que permitan ir al mercado asiático. “En Asia tienes complejos refinadores con plantas petroquímicas asociadas para crudos livianos, porque le sacan nafta liviana, que es buena para la industria petroquímica. Pero para eso hace falta infraestructura para barcos grandes”.

El otro punto que condiciona los descuentos para el crudo liviano de la Cuenca Neuquina es el flete, que actualmente están en promedio 2,5 veces más caros que lo habitual. “El crudo ruso que iba a Europa ahora va a Asia, el de Asia va a Europa y la extensión de las rutas suman a un mercado ineficiente que provoca escasez de barcos. Entonces, mucho de lo que estamos vendiendo es barato por el coletazo del exceso de crudo liviano y el flete. Esperamos que eso se acomode y volvamos a Brent flat que es lo esperable a largo plazo”.

En esta nota