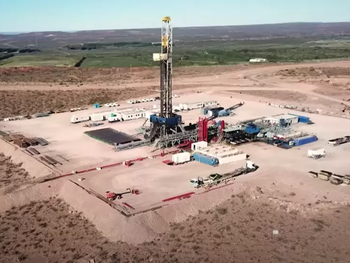

YPF aumentó 36% la producción de petróleo en Vaca Muerta

En el tercer trimestre del año, la compañía exportó el 15% de su producción ante el crecimiento que registra en el shale.

En el tercer trimestre de 2024, YPF registró un fuerte incremento del 36% en la producción de petróleo en Vaca Muerta en comparación con el mismo período del año anterior. Esta expansión posicionó la producción de shale en un promedio de 126 mil barriles por día, lo que representa un 49% de la producción total de petróleo de la compañía. Un aumento de 11% con respecto al trimestre anterior refuerza el ritmo de crecimiento sostenido de esta fuente de hidrocarburos, consolidándose como uno de los pilares clave en la estrategia de la petrolera bajo control estatal.

Las exportaciones de petróleo Medanito, un tipo de crudo característico de la cuenca neuquina, también mostraron un desempeño destacado. En el tercer trimestre, aumentaron un 111% con respecto al mismo período de 2023, alcanzando un promedio de 39 mil barriles por día. Esto representó el 15% de la producción total de petróleo de YPF, destacando el fortalecimiento de la presencia internacional de la compañía.

Para respaldar este crecimiento, YPF realizó inversiones por 1353 millones de dólares, de los cuales más del 70% se destinaron a actividades en el segmento upstream, principalmente a perforación y workover en áreas no convencionales como Vaca Muerta. Este esfuerzo responde a la estrategia 4x4 de la empresa, que busca potenciar la producción en campos no convencionales, especialmente en shale, gas y petróleo de alto rendimiento.

El desempeño financiero de YPF

Desde el punto de vista financiero, YPF reportó un EBITDA ajustado de 1.366 millones de dólares, lo que significó un aumento interanual del 47%. Este crecimiento fue impulsado por el aumento de la producción de petróleo shale, el alza en el precio local de los combustibles y el incremento de las ventas estacionales de gas.

Sin embargo, también se observaron mayores costos operativos y una caída en la producción convencional, debido en parte a condiciones climáticas adversas que afectaron la producción en la Patagonia durante el mes de julio.

El fortalecimiento de la producción en Vaca Muerta también se refleja en el aumento de las inversiones en el segmento upstream, que sumaron 983 millones de dólares, un 14% más que en el trimestre anterior. Esta cifra subraya el compromiso de YPF con la expansión de sus operaciones en campos no convencionales, con un enfoque particular en las áreas de Vaca Muerta, que sigue siendo un centro neurálgico para el crecimiento de la compañía.

Avances en proyectos clave

En cuanto a los proyectos estratégicos de YPF, la compañía continúa avanzando con varias iniciativas. Uno de los proyectos más importantes es el Proyecto Andes, en el que la petrolera selló 9 acuerdos de compraventa por 25 áreas convencionales maduras, incluyendo 7 ubicadas en Tierra del Fuego.

Asimismo, el proyecto Vaca Muerta Sur, consistente en la construcción de un oleoducto que conecta Añelo con Allen, tiene un avance del 50% en su primer tramo, con una inversión de 200 millones de dólares. El segundo tramo, que está destinado a exportaciones, requerirá una inversión adicional de 2.500 millones de dólares en sociedad con otras productoras de Vaca Muerta.

Además, YPF sigue apostando por la exploración offshore en la Cuenca Argentina Norte, donde comenzó el procesamiento de datos sísmicos 3D obtenidos del área CAN-102, con resultados esperados para principios de 2025.

Gestión de deuda

En términos de deuda, YPF reportó una deuda neta consolidada de 7.506 millones de dólares al 30 de septiembre de 2024, manteniéndose estable respecto al trimestre anterior. La compañía ha logrado reducir su ratio de apalancamiento neto de 1.7x a 1.5x gracias al crecimiento de su EBITDA, lo que refuerza su capacidad para afrontar compromisos financieros futuros.

Durante este trimestre, YPF también emitió un bono internacional no garantizado a 7 años por 540 millones de dólares con una tasa de rendimiento de 8,75%. Además, emitió bonos en el mercado local por 185 millones de dólares a una tasa de rendimiento del 0%, como parte de una estrategia de financiamiento diversificada que busca optimizar su estructura de deuda.

En esta nota